O que é Lucro Presumido? Falar sobre Regime de Tributação e escolher o ideal para a sua empresa é uma tarefa que demanda muita cautela. Isso porque é neste momento que você define como será a relação estabelecida entre a sua empresa, o FISCO e a Sefaz.

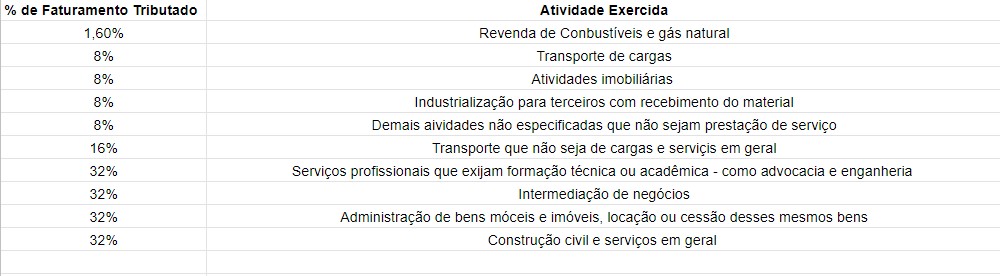

Então, quando o assunto é tributos, você sabe o que é o Lucro Presumido? Este é o regime de tributação destinado às empresas que faturam até R$78 milhões por ano. Neste processo, as alíquotas de imposto podem ter variação de acordo com o tipo de atividade que exercem. E, falando de dados, essa variação por ser de de 1,6% até 32% sobre o faturamento.

Veja neste artigo um apanhado sobre os principais regimes de tributação!

Neste artigo falaremos sobre o que é Lucro Presumido, as suas características e, também, como ele é aplicado na empresa.

Descubra:

Se você não sabe o que é Lucro Presumido, saberá agora. Como o próprio nome já diz, a ideia central desse regime de tributação é o fato de que a tributação já está determinada. Dessa forma, Lucro Presumido é um formato de tributação mais simples, visto que ele já está previsto na base de cálculo com alíquotas prefixadas. Assim, para calcular o valor que a empresa deve de impostos, a Receita Federal presume quanto será o lucro da empresa.

Essa presunção é feita baseando-se em uma tabela já definida. Veja:

Seguindo, Lucro Presumido é uma excelente opção para as empresas que não têm uma estrutura administrativa e contábil fortalecida, o que torna o cálculo com base no Lucro Real difícil de ser feito. Além disso, Lucro Presumido também pode ser adotado por empresas que, mesmo faturando até R$3,6 milhões por ano, as alíquotas do Simples Nacional sejam muitos altas.

Veja neste artigo sobre outro regime de tributação, o Lucro Real!

Lembre-se: antes de escolher qual regime de tributação adotar, você precisa consultar um profissional qualificado para te auxiliar. Deste modo, o contador é um ótimo aliado!

Quando comparado com o Lucro Real, adotar o regime de Lucro Presumido apresenta algumas vantagens:

Sim, é possível alterar o regime tributário escolhido pela sua empresa. No entanto, essa mudança só pode ser feita uma vez ao ano, de acordo com os prazos estipulados pela Receita Federal. Por isso, cuidado! A escolha de uma estratégia ruim pode fazer com que você tenha problemas em seu negócio! Então, é de suma importância estar bem informado e seguro na hora de escolher qual o melhor regime de tributação sua empresa irá adotar.

Os impostos que são calculados baseando-se no Lucro Presumido são apurados trimestralmente. Além disso, têm seu encerramento nos dias 31 de março, 30 de junho, 30 de setembro e 31 de dezembro de cada ano.

Quanto ao IRPJ e a CSLL, calculados no Lucro Presumido, devem ser pagos até o último dia útil do mês subsequente ao do encerramento da apuração semestral.

Quando o valor recolhido for mais de R$2.000,00, o pagamento poderá ser feito em até 3 alíquotas iguais mensais e sucessivas.

Mas tenha atenção, nesta circunstância, você precisa observar as seguintes regras:

Além de saber o que é Lucro Presumido, para fazer o cálculo é importante você saber as obrigações acessórias que devem ser cumpridas pela sua empresa.

Veja abaixo as principais:

Já falamos em outro artigo sobre o que é o Lucro Real e, agora, falamos sobre o que é o Lucro Presumido. Lembrando que no caso do Lucro Real, o imposto incide sobre o lucro efetivo da atividade, que é calculada mês a mês. Além disso, deve estar de acordo com os informes e obrigações acessórias enviadas à Receita Federal.

Escolher o Lucro Real demanda, portanto, mais cuidado para a sua empresa. Ele, além de gerar mais documentações, exige mais atenção na hora de comprovar o lucro obtido. Já no Lucro Presumido, o detalhamento das informações é menor. E, para mais, o cálculo da contribuição é feito de maneira mais simplificada.

Vale lembrar que o auxílio de um profissional qualificado é muito importante. Por isso, sempre procure um contador para te orientar da melhor maneira. Ele é a melhor pessoa para te orientar neste processo. Não se esqueça: uma boa gestão é feita por pessoas capacitadas e ferramentas eficazes! Esteja atento a isso!

Gostou do artigo? Compartilhe com seus contatos!