O Fisco está cada vez mais automatizado, dessa forma é preciso que o varejista recorra à algumas práticas tributárias para evitar problemas com a fiscalização. Conheça maneiras de reduzir o pagamento de impostos sem burlar a legislação.

Um varejista procurou ajuda de um especialista para diminuir o pagamento de impostos. Na reunião, informou que pagava quase 10% de imposto sobre o total do faturamento (cerca de R$ 100 milhões ao ano) e reconheceu que não operava 100% dentro da legalidade.

O especialista explicou haver maneiras de atuar corretamente e, ao mesmo tempo, reduzir sua carga tributária, pelo menos, à metade. O empresário não acreditou. “Isso não existe”, disse e encerrou ali a reunião.

O caso, que é real, e foi contado a SM por uma fonte que pediu para não ser identificada, mostra o quanto a crença de que não é possível sobreviver ou crescer sem sonegar está enraizada à cultura brasileira.

De fato, não é fácil. Mas, segundo os consultores, há mais vantagens em atuar dentro da legislação do que o contrário. O que falta é o empresário fazer contas para se convencer disso. Um bom planejamento tributário, por exemplo, pode render uma economia significativa para as empresas.

Outro benefício de recolher corretamente os impostos é evitar multas e até prisão. Afinal, o Fisco está bastante automatizado e aperta o cerco às empresas. Recentemente, foi divulgado na imprensa o caso de um varejista que teve a prisão decretada por sonegação.

Confira a seguir o que pode ser feito para evitar finais como esse e, principalmente, economizar e garantir maior eficiência para sua rede.

Descubra:

Existe uma diferença entre essas duas situações, embora ambas tenham como consequência multas e prejuízo para as empresas:

Quando é declarado um valor inferior ao correto com o objetivo de diminuir os impostos pagos.

Quando a empresa deixa de pagar os impostos.

Deixar de pagar impostos não traz vantagens. “Há multas que chegam a ser 5 a 6 vezes maiores do que o valor do imposto”, afirma Marcos Pagliaro, sócio da Fagundes Pagliaro Advogados.

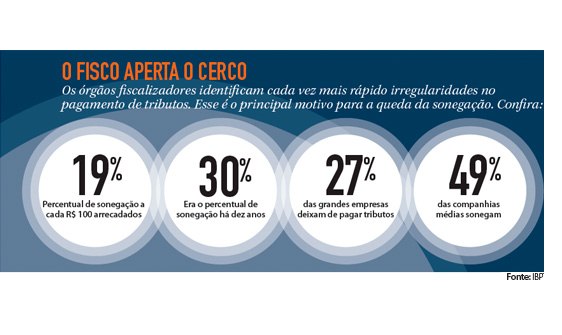

Para ele, a sonegação está com os dias contados. Os órgãos fiscalizadores contam com ferramentas que permitem controlar a receita das empresas e identificar manobras irregulares a partir de dados das notas fiscais e cupons eletrônicos, por exemplo.

Além disso, a atuação do Fisco começa pelas maiores companhias e vai descendo. “Como os grandes estão mais organizados, a fiscalização já está chegando às empresas menores”, explica. Segundo ele, o maior ganho de operar dentro da lei é ter controle do negócio (quebras, estoque, etc.), já que o Fisco exige a coleta de um grande número de informações.

Uma das maiores dificuldades para o varejista é manter os dados sobre impostos atualizados no cadastro. “Há muitos produtos que, por exemplo, entram e saem da substituição tributária”, afirma Claudecir Miranda, sócio sênior da consultoria Enéas Pestana & Associados.

Nesse regime, o varejista não recolhe ICMS (isso é feito pelo fabricante). Assim, se uma mercadoria for incluída nesse modelo de tributação e a informação não for atualizada no cadastro, o varejista acabará fazendo o recolhimento sem necessidade.

O mesmo acontece com o PIS e a COFINS nos produtos do regime monofásico. “Uma maneira de evitar problemas é terceirizar a atualização do cadastro. Há empresas especializadas nessa área, que identificam as mudanças e já corrigem no sistema”, afirma Miranda.

Segundo Miranda, da consultoria Enéas Pestana, muitos varejistas utilizam o dinheiro que deveria quitar impostos para outras finalidades, como cobrir a falta de capital de giro.

“Isso acontece normalmente devido a problemas na operação, que dificultam a geração de caixa”, explica. “É mais fácil não pagar tributos do que recorrer ao mercado financeiro, em que é preciso oferecer garantias para obter empréstimos”, diz.

É nesse cenário que os Refis do governo surgem como uma oportunidade. “O varejista aproveita porque é a única forma que tem para ficar em dia com o Fisco. Mas estimo que o custo desse parcelamento seja superior a 20% ao ano em juros, podendo chegar a 35%”, calcula. Por isso, é importante melhorar a eficiência para voltar a gerar capital de giro.

Muitas empresas deixam de pagar impostos por desconhecerem a legislação, acredita Claudecir Miranda, sócio sênior da Enéas Pestana & Associados. Daí a importância de uma melhor organização do setor empresarial a fim de pressionar o governo pela reforma tributária. Dados do IBPT confirmam o quanto a complexidade é grande e atrapalha as empresas:

60 bilhões de reais

Custo médio anual para acompanhar as leis das empresas com pessoal, sistemas, etc.

363.779 normas tributárias

Foram editadas desde 1988 (início da Constituição) até hoje.

45 normas/dia útil

É a média de regras tributárias lançadas no período.

Há diversas práticas tributárias para economizar no pagamento de impostos agindo de acordo com a legislação. Para Marco Gomes, CEO da MG Contécnica, é possível, inclusive, aumentar a rentabilidade.

A alta no lucro vem da combinação da redução dos impostos pagos com ganhos de eficiência na operação, que ocorrem a partir do momento que se tem todas as informações da empresa reunidas e informatizadas – uma exigência cada vez maior dos órgãos governamentais.

É comum o fornecedor conceder uma verba ao supermercado para compensar um desconto que não foi dado no preço discriminado na nota fiscal. “Ainda há muitas empresas que lançam contabilmente esse valor como uma receita. Quando isso é feito, há incidência do imposto de renda e da contribuição social que, juntas, somam 34% sobre o valor pago”, explica Marco Gomes, da MG Contécnica.

“A verba, entretanto, pode ser considerada um mecanismo de diminuição do custo de compra da mercadoria, já que ela foi concedida pela indústria com esse objetivo. Lançada dessa forma, não há tributação.”

Optar pelo regime tributário mais adequado para a empresa é uma das práticas tributárias que ajudam a economizar.

Segundo Gomes, da MG Contécnica, o mais indicado para o varejo alimentar costuma ser o lucro real. “No presumido, considera-se que a empresa tem 8% de lucro, mas num supermercado, a média é de 2%”, diz. No lucro real, a carga tributária é de cerca de 4% (metade do presumido). “Esse modelo traz vantagens, como alocar melhor despesas”, afirma.

Pagar corretamente os impostos traz, entre suas vantagens, a possibilidade de entrar com ações para ressarcimento de tributos pagos indevidamente. “Isso não é possível quando a empresa não recolhe corretamente os impostos, pois há o receio de ser pego”, afirma Marcos Pagliaro, sócio da Fagundes Pagliaro Advogados.

Segundo ele, ao entrar com uma ação, é importante ter cautela e definir quais são pertinentes ao negócio. “E, principalmente, evitar riscos desnecessários”, alerta o advogado. Atualmente, há quatro oportunidades que podem ser avaliadas pelo varejo alimentar, conforme Pagliaro:

01. Pis e Cofins Recuperação de PIS e COFINS em função da indevida inclusão do ICMS na base de cálculo

02. Pis e Cofins Créditos de PIS e COFINS nas entradas de produtos monofásicos (quando o pagamento desses tributos é feito antecipadamente pela indústria

03. FGTS Recuperação de 10% da multa de demissão paga pela empresa

04. Verbas indenizatórias que não deveriam sofrer incidências de contribuições previdenciárias pode ter ressarcimento

Veja mais sobre recuperação de tributos.

Constituir uma holding, pode ser uma aliada das práticas tributárias e ajudar na economia de pagamento de impostos, embora não seja seu principal benefício. “A maior vantagem é o controle patrimonial da família, pois é possível evitar conflitos no momento da sucessão e da partilha de bens”, explica Marcos Pagliaro, da Fagundes Pagliaro Advogados.

Na parte tributária, uma vantagem vem, por exemplo, em ter os imóveis em que as lojas estão instaladas em nome de uma holding (ou seja, de uma pessoa jurídica) em vez de serem propriedade de pessoa física. Em caso de partilha de bens, os herdeiros pagam os tributos sobre o valor de custo do imóvel, que é mais baixo, e não pelo de mercado, como aconteceria se estivesse em nome da pessoa física.

Com essa medida, também é possível reduzir o pagamento de outros impostos, explica Marco Gomes, da MG Contécnica.

Suponha, mais uma vez, que o imóvel do supermercado esteja em nome do dono da rede e que ele receba o aluguel pela sua utilização. Nesse caso, o varejista precisa arcar com um imposto de renda de 27,5%. “Para fugir desse custo, ou o proprietário cobra um valor de aluguel irrisório ou não cobra nada”, comenta Gomes.

Ele explica que, se o imóvel estiver em nome da holding, o imposto a ser pago oscila de 11% a 14% e ainda irá gerar um crédito de 9,25% de PIS e COFINS. “Na prática, portanto, o empresário pagará apenas cerca de 2% a 5% de impostos, em percentuais arredondados”, diz o especialista. “Além disso, o lucro da empresa é reduzido, pois o aluguel conta como despesa, o que diminui o pagamento do imposto de renda e da contribuição social”, explica.

Artigo publicado originalmente pelo Supermercado Moderno.

Gostou do artigo? Compartilhe com outros varejistas que você conhece.